Сервис Тинькофф Инвестиции — что это такое, регистрация, пополнение и покупка акций

Тинькофф Инвестиции — это сервис, предоставляющий брокерские услуги для частных клиентов и юридических лиц. Компания открывает доступ к 11 инструментам, среди которых наибольшей популярностью пользуются следующие:

- Акции. Наиболее востребованы среди отечественных организаций, чья деятельность сосредоточена в различных экономических секторах (промышленность, производство, IT, медицина). Ценные бумаги доступны только те, которые продаются на биржах СПб.

- Корпоративные и государственные облигации, евробонды.

- Иностранная валюта.

- Инвестирование в фонды.

Инвестирование осуществляется полностью в дистанционном режиме.

Содержание:

- Тинькофф Инвестиции;

- Личный кабинет;

- Пополнить счет;

- Как купить акции;

- Что такое «Стакан»;

- Плюсы и минусы;

- Вопрос-ответ.

Тинькофф Инвестиции

Виды счетов

Банк Тинькофф разработал несколько видов счетов с комплексным обслуживанием.

ИИС

Взимается комиссия за каждую проведенную сделку в размере 0,3%. Обслуживание осуществляется бесплатно. Доступен базовый набор инструментов, поддержка в онлайн-режиме, можно воспользоваться роботом-советником. Данный тариф удобен для тех, кто проводит небольшое количество сделок.

Брокерский

Тарификация выгодна для активных пользователей, которые проводят много сделок на биржах. Комиссия составляет 0,05% за каждую проведенную сделку. Если торговой оборот превышает 250 000 рублей, то комиссия снижается до отметки в 0,025. Ставка будет действовать до тех пор, пока биржа не закроется. При выполнении следующих условий можно получить бесплатное обслуживание:

- отсутствие сделок;

- оформлена и активирована карта класса Премиум;

- объем портфеля свыше 2 млн рублей или оборот в промышленности от 5 млн рублей.

В остальных случаях плата за ежемесячное обслуживание составляет 290 рублей. Как в ИИС, можно воспользоваться поддержкой роботизированного советника, базовым набором инструментов или онлайн-чатом.

Видеообзор Тинькофф Инвестиции

Продукты и тарифы

Чтобы кратко ознакомиться с продуктами и тарификацией, стоит обратить внимание на следующую таблицу:

Размер ежемесячного взноса, в руб.

0,025–0,05 (зависит от размера ежедневного оборота)

Стандартная ставка — 0,025. В зависимости от ситуации на рынке 0,25–4

Если портфель больше 3 млн, то бесплатно. Стоимость до 3000 рублей при обороте 990 до 1–3 млн

Личный кабинет

Чтобы начать работу с инвестициями, необходимо зарегистрироваться в системе и открыть брокерский счет.

Регистрация

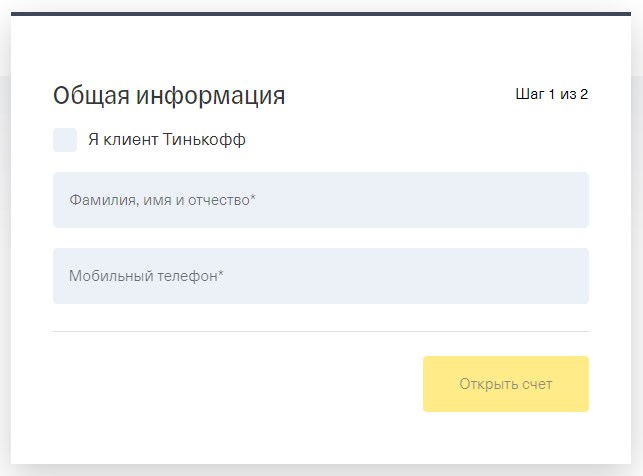

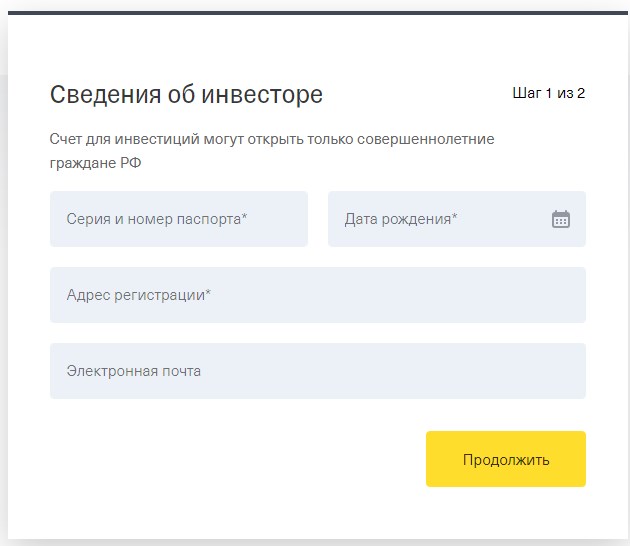

Процедура регистрации выглядит следующим образом:

- Перейти на официальный сайт Tinkoff по ссылке https://www.tinkoff.ru/invest/.

- Кликнуть на кнопку «Открыть счет».

%colored_text_box=2%

- Ввести ФИО и контактный номер телефона, нажать на кнопку «Далее».

- Указать паспортные данные, сведения о регистрации и фактическом проживании.

- Придумать кодовое слово и нажать на кнопку «Оформить».

- Заказать доставку карты.

Какой продукт открывать — дебетовый или кредитный — остается на усмотрение клиента. В действительности счет открывается в течение часа, затем следует дождаться карты, активировать ее через личный кабинет и начинать работу. Для клиентов Тинькофф система намного проще.

- Придумать комбинацию из логина и пароля.

Далее можно пользоваться личным кабинетом через обычный ПК или мобильное приложение.

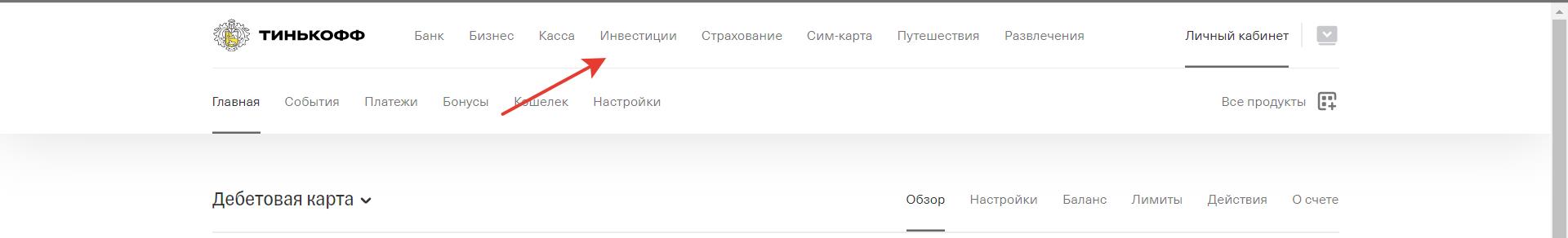

Вход

Чтобы войти в личный кабинет, необходимо:

- Открыть мобильное приложение или сайт банка.

- Ввести логин и пароль, который был придуман во время регистрации.

- Если авторизация прошла успешно, переходить к работе с инвестициями.

Как пополнить счет

Для проведения сделок на бирже на брокерском счете должны присутствовать денежные средства. С их помощью можно покупать валюту и ценные бумаги. Банк не вводит максимальный лимит на пополнение. Существует несколько способов пополнить счет:

%offer_id=2002873%

- С помощью дебетовой карты Тинькофф Black. Отсутствуют лимит и комиссии при пополнении в рублях, евро или долларах.

- С карты другого банка. Максимальный лимит в день — 150 000 рублей, ежемесячно — до 2 млн рублей.

- При использовании Google Pay или Apple Pay. Максимальная сумма — 15 000 рублей.

%colored_text_box=1%

Денежные средства зачисляются на счет мгновенно. Чтобы осуществить пополнение, необходимо выполнить следующие действия:

- Открыть раздел «Инвестиций».

- Перейти в портфель.

- Кликнуть на кнопку «Пополнить».

Остается указать данные о платежном средстве и сумму к зачислению. Операция доступна через версию ПК или мобильное приложение.

Как купить акции в Тинькофф Инвестиции

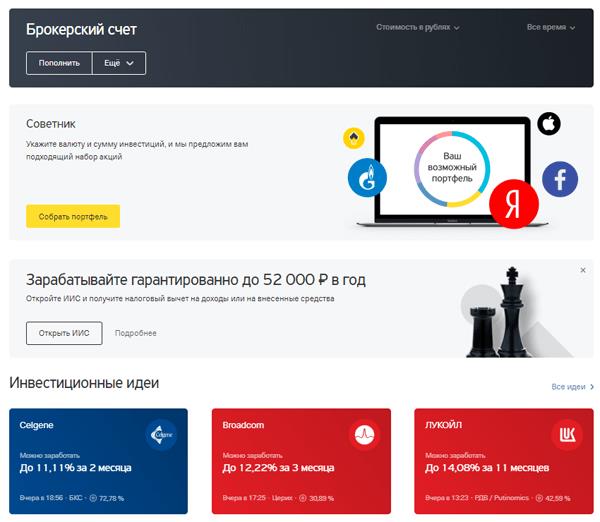

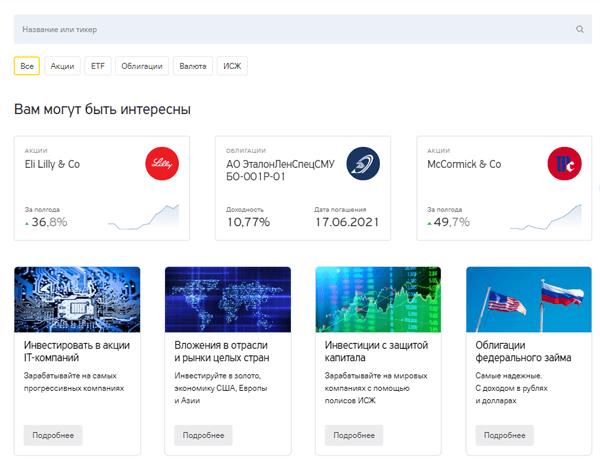

После завершения регистрации можно переходить в личный кабинет и нажать на вкладку «Инвестиции». На основной странице будет отображаться баланс, инвестиционные идеи и рекомендации. После покупки также появится информация о валюте или ценных бумагах.

Чтобы купить акции, необходимо выполнить следующий порядок действий:

- Авторизоваться в личном кабинете через ПК или мобильное приложение.

- Перейти во вкладку «Инвестиции».

- Выбрать актив, который планируется приобрести. Перейти в раздел «Что купить», а затем в подраздел акций.

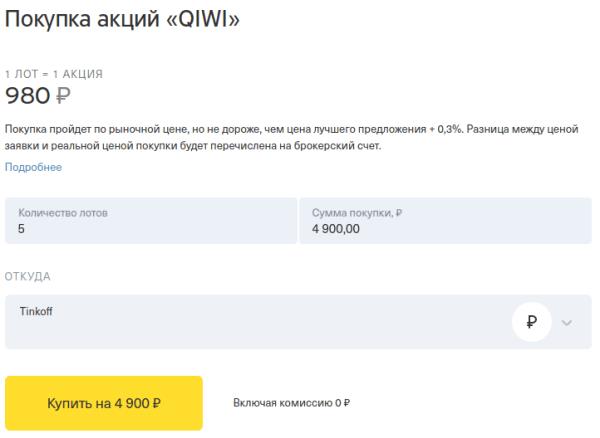

- Кликнуть на понравившуюся акцию, чтобы открылась специальная форма на покупку.

- Выбрать количество лотов (есть отдельные предложения, где лоты продаются пакетами по 10 шт.).

- Кликнуть на кнопку «Купить».

- Подождать, пока на номер придет сообщение с кодом, чтобы подтвердить транзакцию.

Если стоимость не устраивает в настоящий момент, можно сформировать запрос для брокера. В информации нужно указать текущую стоимость. Акция будет куплена автоматически, как только достигнет необходимой отметки в цене.

«Стакан» в Тинькофф Инвестициях

Работая на бирже, можно заметить, что изменение котировок происходит каждую секунду. В первую очередь это зависит от спроса и предложения. Используя «стакан» в ТКС инвестициях, новичок может проводить качественный анализ объема торгов.

Список заявок на покупку или продажу, который будет подан по определенному торговому активу, будет считаться стаканом. В нем собраны все существующие ценовые предложения, которые сформированы участниками рынка. Стакан в свою очередь будет отображать ситуацию на фондовом рынке.

Существует 3 типа заявок:

- Рыночные.

- Лимитные.

- Условные.

Биржевой стакан отображает именно второй вариант заявок. Стакан работает по определенным алгоритмам, у которых существуют свои характерные особенности. Чтобы воспользоваться инструментом, нужно выбрать бумагу и указать цену на продажу. Существующие ограничения можно посмотреть во вкладке «Стакан».

Чтобы лучше вас сориентировать, опишем, как всё расположено на странице.

В правой части окна отображаются продавцы либо заявки на продажу, которые подсвечиваются красным цветом. Внизу располагается список покупателей, обозначенных зеленым цветом. В работе используется лимитная заявка, сумма которой должна быть кратной 1000.

Продажи и границы расположены по центру. Нажав на левую часть окна, можно создавать заявки на покупки, на правую — продажу. Между покупкой и продажей существует разница в цене «спред».

Заявка действует только в течение 1 брокерского дня.

Стакан удобно использовать, чтобы создавать лимитные заявки и фиксировать определенную цену сделки, которая будет актуальной для пользователя, и сравнивать ее с актуальной рыночной стоимостью.

Плюсы и минусы Тинькофф Инвестиций

%pros_and_cons=1%

Вопрос-ответ

Где скачать приложение?

Скачать приложение можно через официальный магазин App Store или Play Market. Программа бесплатная.

Как вывести деньги?

Нужно зайти в приложение и нажать на иконку с двумя стрелками, затем нажать кнопку «Вывести». В сутки можно сделать вывод до 1 млн рублей.

Как открыть Тинькофф Инвестиции на компьютере?

Нужно перейти на официальный сайт ТКС, осуществить вход в личный кабинет по логину и паролю. Перейти во вкладку «Инвестиции» и кликнуть на опцию «Открыть счет». Процедура занимает 5 минут.

Какие биржи доступны?

Доступ открыт к Московской и Санкт-Петербургской бирже.

Как открыть демо-счет?

В Тинькофф Инвестициях отсутствует демо-счет, но можно воспользоваться специальным предложением от банка, который дарит 1 месяц бесплатного пользования счетом.

Тинькофф Инвестиции — в чем подвох?

Кроме нестабильной работы бонусной программы и робота-советника, подвох кроется в налогообложении. Налог с доходности придется оплачивать самостоятельно. Нужно будет самостоятельно просчитывать НДФЛ и подавать сведения в налоговую инспекцию.

Редактор и автор текстов,

Окончила «Российский университет дружбы народов» (РУДН) по специальности «Журналистика», защитив дипломную работу на «отлично». Обладает обширными знаниями в области фондовых рынков и финансов.

Покупка и продажа ценных бумаг

Но в остальном процесс покупки акций выглядит очень просто: вы пополняете брокерский счет деньгами, выбирает нужный актив в каталоге брокера, указываете количество акций и нажимаете на кнопку «Купить». После этого деньги списываются с вашего счета и на него приходит указанное количество ценных бумаг. Готово — теперь вы инвестор и обладатель доли в бизнесе одной из компаний. Как технически выглядит торговля на бирже

Как понять, когда пора покупать или продавать ценные бумаги?

К сожалению, тут нет универсальных правил. Никто не может точно предсказать наилучший момент, когда стоит покупать либо продавать акции или другие виды ценных бумаг. Каждому инвестору приходится решать этот вопрос самостоятельно.

Лучший совет в этом случае — продумать собственную инвестиционную стратегию и принимать решения о покупке или продаже активов исходя из нее.

Например, вы верите в рост «зеленой энергетики» и решаете купить акции компании Х по 50 $ за штуку. Предварительно вы провели анализ отрасли и внимательно изучили бизнес этой компании, после чего поняли: через 5 лет ее акции будут стоить уже 500 $.

Спустя 3 месяца после покупки на рынке началась коррекция и акции компании Х подешевели вдвое — до 25 $. Но вы восприняли это лишь как прекрасную возможность купить перспективные активы «со скидкой».

И хотя у вас нет гарантий, что прогноз на рост «зеленой энергетики» в итоге сбудется полностью или хотя бы частично, зато у вас есть план, который поможет вам избежать эмоциональных и необдуманных действий.

При разработке инвестиционной стратегии важно учесть несколько факторов, о которых мы рассказываем на бесплатном курсе «Как выбрать стратегию инвестирования»: ваш уровень готовности к риску, сумму первоначальных вложений, срок, через который вам потребуется забрать деньги, а также ваши опыт и знания в той области, куда вы хотите инвестировать

Вот еще несколько способов, которые помогут избавиться от необходимости постоянно искать удобный момент для покупки или продажи ценных бумаг.

Диверсифицировать портфель — то есть не делать ставку только на одну компанию, а собрать набор из разных ценных бумаг. Хорошо, если эти бумаги относятся к разным отраслям экономики и компаниям из разных стран, а также торгуются в разных валютах.

Главный смысл диверсификации — снизить риски: даже если какие‑то бумаги в вашем портфеле подешевеют, с большой вероятностью это компенсируется ростом остальных его составляющих. Подробнее про диверсификацию

Изучить материалы аналитиков — торговые идеи от аналитических компаний могут помочь с выбором активов для покупки. Обычно в таких идеях описана целевая цена — та, по которой аналитики рекомендуют покупать или продавать конкретную ценную бумагу.

В приложении Тинькофф Инвестиций идеи от аналитиков можно найти в подборках на экране «Что купить», а также в карточке каждой конкретной ценной бумаги, на вкладке «Прогнозы».

Купить готовый портфель — при формировании собственного инвестиционного портфеля можно ориентироваться на уже готовые комплексные стратегии от опытных участников финансового рынка. Например, можно собрать портфель из акций инвестиционных фондов — ими руководят профессиональные управляющие и аналитики, которые сами покупают или продают акции в соответствии со стратегией фонда. Посмотреть примеры готовых портфелей

Что такое бычий и медвежий рынок?

Бычий рынок — это состояние рынка, при котором цены продолжительное время растут. А на медвежьем рынке, наоборот, цены устойчиво падают.

Эти названия пришли из биржевого сленга, где быки — это инвесторы, которые активно покупают активы и за счет этого вызывают рост цен, как бы подбрасывая их рогами. А медведи, наоборот, активно продают, сдерживая рост цен, как бы прижимая их своими тяжелыми лапами к земле.

Пример бычьего рынка — 1949—1956 годы в США, расцвет «американской мечты» и беби‑бум. Люди покупали дома, автомобили, современную технику и телевизоры, заводили больше детей, потому что были уверены в своем будущем. И в том числе они активно несли свои деньги на биржу. Доверие к фондовому рынку возросло — в результате индекс S&P 500

вырос более чем на 250%.

Пример медвежьего рынка — мировой финансовый кризис 2008—2009 годов, когда экономические системы многих стран мира испытали серьезный шок, а в США обанкротилось сразу несколько крупных банков. В эти годы инвесторы не спешили инвестировать в ценные бумаги, опасаясь еще большей дестабилизации мировой экономики. Подробнее о том, как инвестору действовать на медвежьем рынке

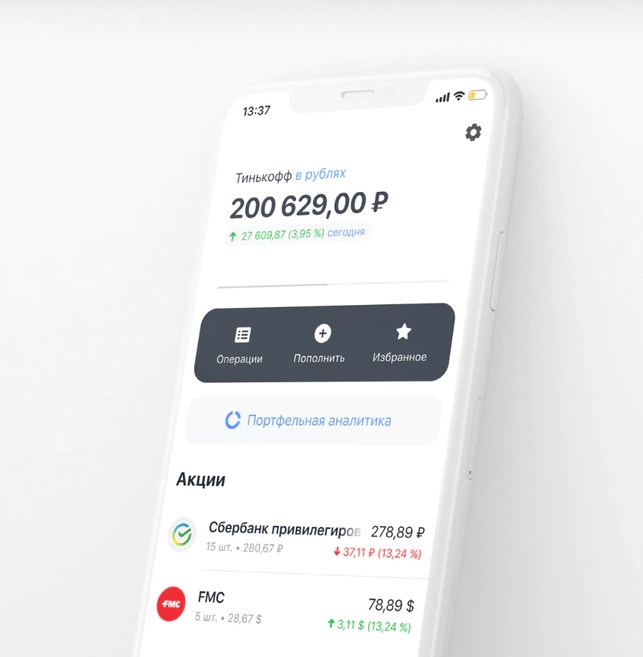

Как рассчитать доходность портфеля?

Доходность инвестиционного портфеля в Тинькофф Инвестициях не придется считать самостоятельно: абсолютная — в числах и относительная — в процентах — доходности ваших вложений отображаются на главном экране приложения Тинькофф Инвестиций.

При этом информация на главном экране позволяет оценить текущую доходность вашего портфеля и каждой открытой позиции. Ее можно посмотреть в двух вариантах.

За все время — суммарная доходность позиций в портфеле с учетом изменения курса валюты с момента их покупки или продажи.

За сегодня — суммарная доходность позиций в портфеле относительно цены закрытия прошлого торгового дня.

Если вам нужна полная историческая доходность ваших вложений с учетом закрытых позиций, дивидендов, пополнений и выводов, она есть в разделе «Портфельная аналитика».

Если вы торгуете фьючерсами, их текущая стоимость не учитывается в доходности на главном экране приложения Тинькофф Инвестиций. При этом доходы и убытки по фьючерсам влияют на стоимость портфеля в момент, когда биржа начисляет и списывает вариационную маржу. Зачем нужны фьючерсы

Если вы хотите вести эти расчеты самостоятельно, вам пригодятся несколько простых формул.

Абсолютная доходность за «Все время» — в рублях, долларах или евро. Она считается так:

Доходность первой позиции + Доходность второй позиции +… = Абсолютная доходность портфеля

Например, в вашем портфеле есть акции трех компаний: A, B и C, — которые вы купили месяц назад. С момента покупки акции А принесли доход 300 ₽, акции B — доход 700 ₽, а акции C — убыток 200 ₽.

Абсолютная доходность портфеля с момента покупки: 300 + 700 − 200 = 800 ₽.

Если в портфеле есть активы в валюте, на их доходность также влияет то, как изменился курс валюты с момента открытия позиции.

Например, год назад вы купили акцию A за 100 $ и акцию B за 70 $. Курс доллара на момент покупки — 50 ₽. Сейчас акция A по‑прежнему стоит 100 $, а акция B выросла в цене до 80 $. Курс доллара вырос до 70 ₽.

Абсолютная доходность акции A с учетом валютной переоценки:

(100 × 70) − (100 × 50) = 2000 ₽.

Абсолютная доходности акции B с учетом валютной переоценки:

(80 × 70) − (70 × 50) = 2100 ₽.

Абсолютная доходность всего портфеля с учетом валютной переоценки:

2000 + 2100 = 4100 ₽.

Абсолютная доходность «За сегодня» — в рублях, долларах или евро. Показывает доход позиций относительно цен закрытия прошлого торгового дня. Она считается так:

Дневная доходность позиции 1 + Дневная доходность позиции 2 + Дневная доходность позиции 3 +… = Дневная доходность всего портфеля

Например, в вашем портфеле есть акции двух компаний: A и В.

Сейчас акции А стоят 250 ₽, а вчера цена акций закрылась на отметке 200 ₽.

Акции В сейчас стоят 400 ₽, вчера их цена закрылась на отметке 320 ₽

Абсолютная доходность портфеля относительно вчерашних цен закрытия: (250 − 200) + (400 − 320) = 130 ₽.

Если в портфеле есть активы в валюте, на их доходность также влияет то, как изменился курс валюты с момента покупки или продажи актива.

Относительная доходность за «Все время» — в рублях, долларах или евро. Показывает суммарную доходность активов в портфеле с момента их покупки. Доходность называется относительной, потому что рассчитывается в процентах от стоимости вашего портфеля. Она считается так:

Абсолютная доходность портфеля за все время × 100 / Текущая стоимость портфеля = Относительная доходность

Например, в вашем портфеле есть акции трех компаний: 10 акций A по цене 100 ₽, 20 акций B по цене 150 ₽ и 5 акций C по цене 200 ₽.

С момента покупки акции А выросли в цене до 150 ₽, акции B — до 170 ₽, акции C упали в цене до 120 ₽.

Абсолютная доходность акций А: (10 × 150) − (10 × 100) = 500 ₽.

Абсолютная доходность акций В: (20 × 170) − (20 × 150) = 400 ₽.

Абсолютная доходность акций С: (5 × 120) − (5 × 200) = −400 ₽.

Абсолютная доходность всего портфеля: 500 + 400 + (−400) = 500 ₽.

Относительная доходность портфеля: 500 × 100 / ((10 × 150) + (20 × 170) + (5 × 120)) = 7,69%.

Относительная доходность «За сегодня» показывает суммарную доходность активов в портфеле относительно цен закрытия прошлого торгового дня. Она считается так:

Абсолютная доходность портфеля за сегодня × 100 / Стоимость активов по цене закрытия прошлого торгового дня = Относительная доходность

Например, в вашем портфеле есть акции двух компаний: A и В.

Сейчас акции А стоят 250 ₽, а вчера цена акций закрылась на отметке 200 ₽.

Акции В сейчас стоят 400 ₽, вчера их цена закрылась на отметке 320 ₽.

Абсолютная доходность портфеля относительно вчерашних цен закрытия: (250 − 200) + (400 − 320) = 130 ₽.

Относительная доходность портфеля относительно вчерашних цен закрытия: 130 × 100 / (200 + 320) = 25%.

Доход в разделе аналитика — в рублях, долларах или евро. Он считается так: Стоимость портфеля сейчас − Стоимость портфеля на начало периода − Пополнения + Выводы = Исторический доход портфеля

Например, сейчас ваш портфель стоит 100 000 ₽. Вы начали инвестировать в начале года, вложив 80 000 ₽. В течение года вы пополнили счет на 10 000 ₽ и вывели с него 20 000 ₽.

Общий доход вложений будет считаться так: 100 000 − 80 000 − 10 000 + 20 000 = 30 000 ₽.

Когда фиксировать прибыль?

Это продолжение вопроса «Когда лучше покупать и продавать акции?» и тут тоже нет универсального ответа. Всё снова будет зависеть от ваших целей и инвестиционной стратегии. Как понять, когда нужно продавать ценные бумаги

Приведем пример — для простоты он будет очень условным. Допустим, у вас есть капитал в размере 1 500 000 ₽ и вы вложили его в бумаги компании Х по цене 1000 ₽ за акцию. Ваш расчет на то, что через несколько лет эти акции вырастут в цене до 2000 ₽ — тогда вы удвоите сумму своих вложений и сможете потратить эти деньги, например, на покупку недвижимости.

Скоро ваш прогноз сбылся: акции подорожали до 2000 ₽ и продолжают расти в цене. В этой ситуации вы могли бы держать их и дальше, надеясь на дополнительный доход. Но вы всё же решаете продать эти акции — потому что четко следуете своей инвестиционной стратегии, у которой есть понятная цель: удвоение вложенного капитала и покупка на него недвижимости.

При этом важно учитывать, что, даже когда вы видите прирост в стоимости своих активов, это еще не значит, что вы получили доход. Пока что это так называемая бумажная прибыль — то есть та, что существует только «на бумаге», точнее на экране вашего смартфона. Чтобы прибыль стала реальной, активы нужно продать — как раз это и называется «зафиксировать прибыль».

То же самое относится и к падению цены на акции: если все графики стали красными, это еще не значит, что вы потеряли деньги. Котировки на бирже меняются постоянно, и вполне вероятно, что со временем они вновь начнут расти. Что такое котировка

Что такое усреднение позиции?

Усреднение позиции — это дополнительная покупка ценных бумаг, которые снизились в цене после того, как вы их купили. С помощью усреднения вы можете снизить среднюю цену покупки и заработать больше, если цена пойдет вверх.

Например, вы купили 10 акций компании X по 50 $ за штуку, а спустя месяц они стали стоить уже по 25 $. Тогда вы решаете усреднить позицию по компании X и покупаете еще 10 акций по текущей цене. Получается, что средние затраты на приобретение одной акции составили: (50 × 10) + (25 × 10) / 20 = 37,5 $.

Если впоследствии цена на бумаги компании X достигнет хотя бы 37,6 $, вы уже получите прибыль. Без усреднения в этой ситуации вы оказались бы в минусе.

Но перед усреднением позиции важно оценить финансовое состояние компании и быть уверенным, что снижение стоимости ее акций временное, — иначе, есть риск купить еще больше бумаг, которые так и продолжат свое падение.

Как проходит сделка на внебиржевом рынке?

Общий механизм сделок на внебиржевом рынке не сильно отличается от стандартных биржевых сделок. Обычно внебиржевая операция состоит из нескольких этапов. Что такое внебиржевой рынок

Инвестор подает заявку на покупку или продажу внебиржевого актива контрагенту — дилеру, брокеру, инвестиционному фонду или другому юридическому лицу, которое выступает контрагентом по сделке. Обычно заявку на сделку с внебиржевым активом можно подать в любое время суток, для этого не нужно ждать рабочих часов биржи.

Контрагент проверяет условия заявки и одобряет либо отклоняет ее — например, если заявку не получится исполнить по желаемой цене или в нужном объеме.

Если у контрагента есть указанный актив, он сразу поставляет его инвестору. Если актива нет, контрагент сначала покупает его на рынке, а уже потом поставляет его по заявке инвестора.

Расчеты по внебиржевым сделкам могут идти дольше, чем биржевые. Это связано с тем, что их сроки зависят от контрагента. Также до завершения расчетов не получится продать актив или вывести деньги от его продажи.

Например, вы хотите купить облигации бразильной компании, которых нет на российских биржах. В этом случае вы можете заключить внебиржевую сделку с дилером: он купит облигации на бразильской бирже, а затем поставит их вам через внебиржевую сделку.

Зачем нужен торговый терминал Тинькофф Инвестиций?

Терминал Тинькофф Инвестиций — это еще один инструмент для совершения торговых операций на бирже, наравне с мобильным приложением и личным кабинетом на сайте tinkoff.ru. Подробнее о том, как зарегистрироваться и войти в личный кабинет Тинькофф

При этом терминал обладает расширенными возможностями по поиску и анализу ценных бумаг, что позволяет инвесторам проще находить интересные активы и быстрее принимать решение об их покупке или продаже. Терминал бесплатный и доступен всем клиентам Тинькофф Инвестиций по адресу tinkoff.ru/terminal.

Главное преимущество терминала в том, что с ним вы можете собрать всю самую важную для вас информацию на одном экране и не тратить время на переключение между вкладками и карточками отдельных ценных бумаг. Вот что можно одновременно вывести на экран терминала Тинькофф Инвестиций.

Все бумаги из вашего портфеля — с данными по их общей стоимости и доле в портфеле, а также по динамике изменения цены на них. Вся информация обновляется в режиме реального времени, поэтому всегда актуальна.

Бумаги интересные для покупки — с данными по цене их последней покупки и продажи, количеству сделок и общему объему торгов с участием конкретной ценной бумаги.

График — с инструментами для технического анализа и возможностью выставления, изменения или отмены биржевых заявок прямо на графике, а также с разными типами отображения самого графика: бары, японские свечи, пустые свечи, свечи «хейкен аши», линия, область и базовая линия. Кроме того, для быстрого сравнения сразу нескольких компаний вы можете выводить их показатели на один общий график.

Биржевые заявки — в отличие от мобильного приложения терминал Тинькофф Инвестиций позволяет редактировать или массово отменять все существующие заявки одним кликом.

Биржевой стакан — показывает, какое количество заявок на покупку или продажу конкретного актива сейчас есть на рынке и по какой цене они выставлены. Это позволяет увидеть глубину рынка, что очень важно, если вы хотите купить или продать большую позицию. Заявки на покупку или продажу актива можно выставить, просто кликнув на строку стакана с нужной ценой.

Скринер — это фильтр для поиска и сортировки акций, доступных в каталоге Тинькофф Инвестиций. Отбирать активы можно по 35 критериям: например, по финансовым показателям компании, размерам дивидендных выплат, капитализации, EPS, объему торгов или консенсус-прогнозу аналитиков. Подробнее про скринер акций

Календарь дивидендов — в форме таблицы можно увидеть всю информацию по предстоящим и уже прошедшим дивидендным выплатам у интересующих вас компаний. Среди параметров доступны сумма дивиденда, текущая цена акций, доход от выплаты в процентах, а также последний день, когда можно купить бумагу для попадания в реестр акционеров. Календарь дивидендов можно сортировать по валюте, а также по бирже, на которой торгуются эти акции.

Новостная лента — состоит из нескольких вкладок: «Новости», «Идеи», «Прогнозы» и социальная сеть для инвесторов «Пульс». Вы можете читать последнюю информацию о важных экономических событиях, изучать мнения других инвесторов и писать свои комментарии не покидая экран, где собраны самые важные показатели вашего инвестиционного портфеля.

В настройках ленты вы можете выбрать конкретные источники информации: Reuters, Interfax, RNS, портал vc.ru, Тинькофф-журнал, а также полезные данные для инвесторов с сайта tinkoff.ru.

Для клиентов с тарифом «Премиум» в ленте также доступны материалы газеты «Ведомости» и персональная аналитика от команды Тинькофф Инвестиции Премиум.

То, как именно работает терминал Тинькофф Инвестиций и чем он отличается от мобильного приложения, показали в 2-минутном видео:

Использовать скринер

Вы можете выбрать уже готовые скринеры либо собрать свой на основе интересующих вас параметров:

Источник https://unicom24.ru/articles/info/48-tinkoff/tinkoff-investicii

Источник https://www.tinkoff.ru/invest/help/educate/how-it-works/rookie-advice/when-buy-stocks/